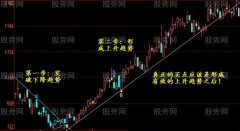

股价在底部扭转过程中,先“顶”也罢、先“冲”也罢、或者“冲穿一次过”也罢,之后绝大多数都会有一个回落“坐线” 这个确认突破该均线的动作出现,同时也确认了前面的攻击突破均线动作为“穿线”动作。那么,确认之时,往往也正是该均线(被突破的这条均线)从前期的下跌运行转为平向运行的变化过程中。《扭线原理》中总结的一个规律:均线最脆弱的时候,就是处于平走状态之时。所以,此时一般会进入一个变盘窗口中,后面股价向上拉起来,那么,就会带动平走的均线也向上“抬头运行”;如果后面是向下打下去----呵呵,那首先这里就不是“坐线”动作了,前面也不是“穿线”动作了,而只是一次“冲线”动作。但通常情况下,“穿过”压制性均线之后的缩量“回坐”动作,都是一种确认突破有效的技术动作。所以,一般情况下,当股价和均线运行到这一步的时候,基本上都可以确定“坐线”之后,下一个技术动作将会出现“拉线”的动作。

拉线:

“拉线”----简单言之:股价攻击拉动均线。(注:拉线动作是双向的,可以是向上拉动均线,也是可以是向下拉动均线。但不会“无缘无故”的拉。因为“拉线”的内在本质是控盘主力资金的一个启动股价向上(或向下)运行的最典型的技术信号之一。)

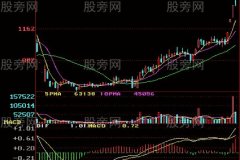

当股价开始加速向上或向下运行时,由于速度和角度的大幅变化,以及股价平均值的逐步上升,就会“带动”均线系统在运行速度和角度方面加速改变。这种股价变化对均线系统的影响就是一种拉线现象。一般拉线动作影响最明显的首先是短期均线系统,此后为中期均线系统,最后是长期均线系统。“拉线”是由于股价在能量的推动下向某一方向在一段时间里持续的运行,从而带动某一条(或几条)中,长期均线改变原有的运行方向,向与股价运行方向相一致的方向运行。拉线往往是一只股票在运行中不断出现的重要现象。不同的只是由于股价的攻击的时间和空间持续的长短,则影响不同的均线系统。拉线是“扭线动作”中的一个重要环节。

拉线现象的出现,也是股价在低位启动的一个信号。

如果股价连续向某一方向运行,而中,长期均线不与随行。那么股价只会是一种短期的攻击动作,并且当出现股价与中期均线乖离率加大时,就会出现一段时间向中期均线位置靠拢的现象。

任何股票要开始一个中期趋势的运行,股价的攻击动作必须拉动中、长期均线跟随其方向运行是必须要做的技术动作。也是一个不可逾越的技术动作。

高手看盘看什么?价、线、量、再配合指标状态。基本可以监控一直股票的波段变化了。《扭线原理》主要讲什么?就是价、线两者之间的变化关系和探索出的实战中的技术变化规律。量和指标也必然要涉及组合起来讲,但价、线方面是重点。因为目前国内这方面空白点很大。股价和均线在运行中它们之间到底有哪些内在规律和变化特点,对很多人来讲,还是个“盲区”。----几句题外话,呵呵。

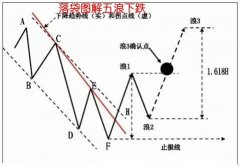

只要将杂乱的均线通过拉线动作“排列顺畅”了(比如从上往下数:股价,5日.10日.20日.30日.40日.60 日.120日.250日....等依次排好。哦,我用的是5.10.21.48.89.144.288.576....系统均线组合。),整个扭转初期的拉线动作也就结束了.随后股价短期即使回落也不会对中长期均线改变后的方向构成威胁。震仓也好、洗盘也好,控盘主力都可以大胆玩手段了。

所以,“顶、冲、穿、坐、拉”是底部扭转组合中的五个规律性技术动作,也是股价发生底部扭转时最原始的规律性技术动作。同时也是均线系统出现“扭线动作”时的依次演变动作。这些动作的先后次序也是基本如此排列的。这是一系列的规律性技术扭转动作,在任何一只股票或者是大盘指数图上都可以找到的。不同的情况只是,有时会出现某两种技术动作合成为一个技术动作来表现。

这五个动作是《扭线原理》中,股价在做底部扭转动作时与均线关系中最基础、最原始的五个动作。把这些技术动作掌握、理解透了。任何“底部”对你来说都容易理解和把握判断了,那么,一旦有那只股票,或者是大盘将出现底部扭转形态时,你就会较早的进行确认,也可以准确的抓到最佳介入点。关于这个底部扭转中的“最佳接介入点”我没有具体的讲,就是因为这个技术点,最好由你自己来选择,因为在底部扭转的过程中,只要你掌握了我讲的底部扭转中的规律性技术要点。就会发现“介入点”和介入的时间都是有很多个的,这是“渔”,不是鱼。不能死记硬背啊!通了,懂了,就不用去猜测是不是底了。

附图:

实战技术之 “脱线”:

“脱线”-----最简单的解释:股价脱离了跟随的均线。(“脱线”属于《玩转移动平均线:扭线原理及实战应用》上篇第三章“均线实战的三十五种基础技术动作”其中的一个技术动作)

就是指股价(K线)在攻击过程中由于加速的缘故,脱离了最近的均线,比如5日均线,形成“空间性的距离”(也就是乖离率加大)。就会形成脱线现象。脱线现象的发生都代表着短期乖离率的加大现象。也是股价短线出现加速攻击动作时的一种必然表现,要修复股价的脱线现象,就会出现“靠线”动作。判断“脱线”的距离大小,应该以K线当天最高价为基准,结合收盘价格计算与最近短期均线之间的价差率。如果价差率太大,则上涨趋势时不宜追高,下跌趋势时则可以考虑抓取短线股价反抽、反弹靠线时的利润。

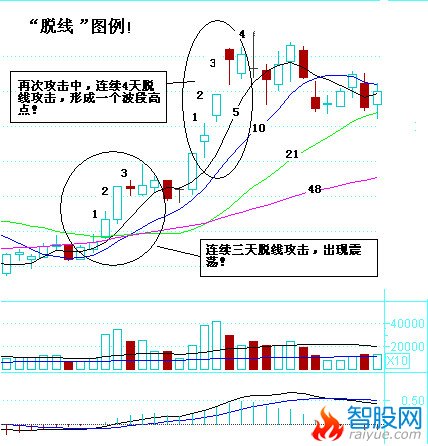

如果“脱线”现象出现连续超过三天,就会造成筹码的转换现象。就容易出现一个高点(顶),或低点(低)。

“脱线”动作是单个的一个基础技术动作。但如出现“连续脱线”则是属于《玩转移动平均线:扭线原理及实战应用》中篇第七章“实战中的转折关头——十六种技术现象”中的一个技术现象。总结为“三天脱线,筹码变换”。意思就是经过连续三天以上的“脱线”攻击后,短线该股筹码均会出现筹码转换(转移)的现象。有时,也是主力利用连续强攻,吸引跟风盘来达到出筹码;或者在下跌段中连续加速下跌达到低位捡拾恐慌割肉筹码的常用技术动作。可能有人会疑问:为什么是三天?这个三天时间只是多年来的一个经验谈,正常情况下(剔除连续涨、跌停板现象),有些股在攻击凶猛的时候,可能会出现连续5天左右的“脱线”现象。但一般情况下我们做实战分析判断时,对连续“脱线”三天以上的个股,都是要保持警惕短线出现一个高点的概率越来越大。同样,下跌中,连续“脱线”超过了三天也要关注其短线将会出现一个低点,如有博弈的必要,可以考虑择机。

通常情况下,在连续“脱线”三天(或以上)后,股价短线都会出现横向、回打、震、洗、等震荡整理的情况。即使还有攻击,股价也要先稳住震荡整理,等待下面均线跟上来股价“靠线”后,才会再展开攻击。

附图例: